外汇杠杆交易开户请保荐代表人发表明确意见

外汇杠杆交易开户请保荐代表人发表明确意见中邦经济网北京4月20日讯上交所上市审核委员会2023年第27次审议集会于昨日召开,审议结果显示,华设打算集团股份有限公司(证券简称:华设集团,证券代码:603018.SH)再融资吻合发行前提、上市前提和音信披露恳求。

请发行人代外阐明讲演期内筑树工程打算合同纠葛的整个来因,相干内部驾驭扶植和履行处境,以及对公司财政情景或许形成的影响。请保荐代外人揭晓真切成睹。

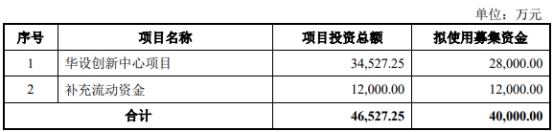

华设集团2023年4月11日宣布向不特定对象发行可转换公司债券证券召募仿单(上会稿),本次可转债拟召募资金总额不抢先黎民币40,000.00万元(含40,000.00万元),扣除发行用度后的召募资金拟进入华设更始中央项目、添补活动资金。

华设集团本次向不特定对象发行的证券类型为可转换为公司A股股票的可转债,该可转债及改日转换的公司A股股票将正在上交所上市。

华设集团本次发行的可转债的初始转股价钱不低于召募仿单布告日前二十个往还日公司A股股票往还均价(若正在该二十个往还日内产生过因除权、除息惹起股价调治的境况,则对换整前往还日的往还均价按颠末相应除权、除息调治后的价钱盘算)和前一个往还日公司A股股票往还均价,整个初始转股价钱提请公司股东大会授权公司董事会正在发行前依照墟市情景与保荐机构(主承销商)磋议确定。

华设集团本次发行的可转债向公司原股东实行优先配售,原股东有权放弃配售权。向原股东优先配售的整个比例提请公司股东大会授权公司董事会依照发行时的整个处境确定,并正在本次可转债的发行布告中予以披露。原股东优先配售除外的余额和原股东放弃优先配售后的局限采用网下对机构投资者发售和/或通过上海证券往还所往还体例网上订价发行相贯串的式样举办,余额由承销商包销。整个发行式样由股东大会授权董事会与保荐机构(主承销商)正在发行前磋议确定。

华设集团本次发行前,公司债券余额为0,公司本次发行召募资金不抢先40,000.00万元(含40,000.00万元)。截至2022年9月末,公司净资产额为414,615.14万元,本次发行实行后累计公司债券余额不抢先近来一期末净资产额的百分之五十。

2019年度、2020年度及2021年度,公司归属于母公司统统者的净利润(以扣除非往往性损益前后孰低者计)分裂为46,333.62万元、56,213.80万元和59,882.25万元,近来三年年均可分派利润为54,143.22万元。本次向不特定对象发行可转债召募资金按40,000.00万元盘算,参考近期可转换公司债券墟市的发行利率程度并经合理猜度,公司近来三年均匀可分派利润足以支出可转换公司债券一年的利钱。

综上,华设集团本次发行可转债具有合理的资产欠债机合和寻常的现金流量,吻合《上市公司证券发行注册处分宗旨》等相干原则,其发行领域具有合理性。

华设集团本次发行可转债的保荐机构/主承销商为华泰连结证券有限职守公司,保荐代外人工李丹、庄晨。