美人主意的暴利行业而期权合约是标准化合约

美人主意的暴利行业而期权合约是标准化合约第一种也是最常睹的一种是,投资者正在买入或持有标的证券的同时,买入相应数目的认沽期权,为标的证券代价的下跌供应袒护。当标的证券代价下跌后,投资者依然能够遵从商定的代价卖出标的证券,抵达了对冲危机的方针,竣工了期权的保障功效;当标的证券代价上涨时,投资者仍能够享用到标的证券上涨的红利。

第二种是投资者正在融券卖出标的证券时,为避免标的证券代价上涨酿成耗费,能够同时买入相应数目的认购期权,为标的证券代价的上涨供应保障。

投资者能够以较少的权柄金买入期权,有机遇获取标的代价变化带来的收益,从而普及投资效劳。

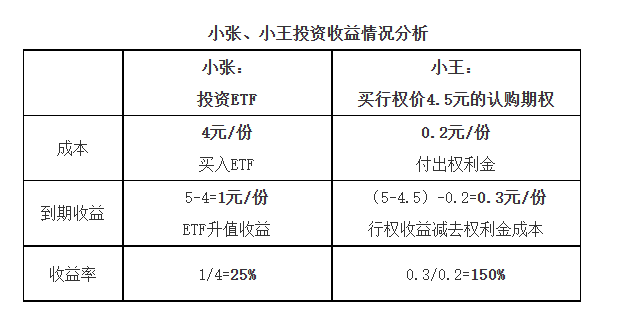

比如,小张和小王都以为现价为4元/份的某只ETF会上涨,小张直接买入了ETF,小王则以0.2元/份的权柄金购入行权价为4.5元/份的认购期权。若合约到期时,该ETF上涨至5元/份,则小张投资ETF的收益率为25%,而小王买入期权的收益则为150%。使用期权,小王获取了更高的投资效劳。

投资者永远持有期权标的时,如估计期权标的代价正在异日一段年光大涨的概率有限,可修筑备兑计谋加强持仓收益。

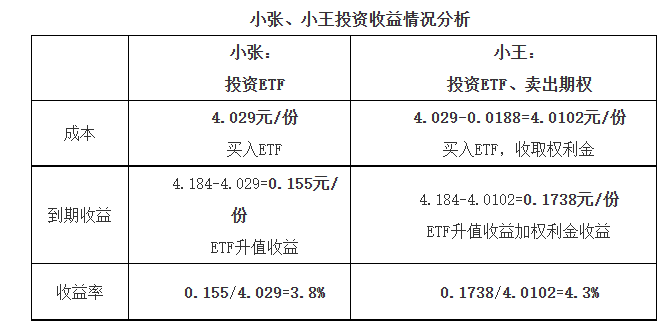

比如,投资者小张正在某日买入沪深300ETF(代价4.029元),安插异日以4.2元卖出,投资者小王正在买入沪深300ETF的同时,卖出行权价为4.2元的深市期权合约“沪深300ETF购X月4200”,收取权柄金0.0188元。合约到期时,ETF涨至4.184元,未抵达行权价。小张获取了ETF上涨的收益,小王正在ETF上涨收益外,还特殊获取了期权权柄金的收益。

投资者能够行使备兑计谋来加强持仓收益。投资者持有期权标的时,如估计期权标的代价正在异日一段年光大涨的概率有限,则可卖出行权价较高的虚值认购期权收取权柄金收入,即备兑计谋,加强现货持仓收益。如到期时现货代价没有上涨,期权寻常不会被行权,投资者便赚得了权柄金收入;如到期日现货代价大幅上涨,超出了行权价,卖出的认购期权被行权,投资者以较高的行权价卖出所持有的期权标的,自己已获取现货代价上涨带来的收益。

因为备兑计谋是行使投资者持有的标的现货动作担保,故不必要特殊缴纳现金确保金,因而寻常处境下无需逐日盯市,无强制平仓危机。

当投资者生气以某代价买入期权标的时,能够以该行权价卖出认沽期权。当卖出的期权被行权时,投资者能够以该代价买入标的,竣工了“低价买”,同时还收入了权柄金。当卖出的期权未被行权时,投资者获取权柄金,消浸标的买入本钱。

比如,一个房主顾虑异日房价下跌,思把屋子以550万卖掉。独一的看房人小陈生气用仅有的500万预算把屋子买下,当时小陈和房主没有说妥。小陈跟房主缔结同意,小陈5万元卖给房主一个权柄,3个月后衡宇代价下跌到500万以下,小陈有职守以500万买下这套屋子。借使3个月后,衡宇代价线万以下,房主行使权柄,小陈以500万的巴望代价买到了屋子,也收入了5万元权柄金。借使3个月后衡宇代价还正在500万元以上,小陈收入了5万元权柄金,也能够以此补贴买房本钱。

投资者投资股票、期货时,寻常只可通过判决代价涨跌目标得益;而投资期权时,还能够通过判决标的代价的摇动率变革(如大涨大跌、小涨小跌、不涨不跌)得益。

第一,交往对象差别。股票的交往对象是个股,而期权的交往对象则是期权合约,即正在商定年光以商定代价买入或卖出标的资产的权柄。

第二,交往格式差别。股票寻常采用全现金交往,而期权是期权买方支出权柄金,期权卖方缴纳确保金并获取权柄金。

第三,投资限期差别。只消上市公司没有退市,投资者就能够永远持有该公司的股票,而期权合约有简直到期日,逾期则作废。

第四,收益弧线差别。股票收益是线性的,其苛重起源于股价变革和分红,即涨众少赚众少,跌众少就亏众少。寻常来说,股票只可赚取上涨的收益。而期权收益吵嘴线性的。通过认购、认沽、买方、卖方的组合搭配,正在上涨、下跌、横盘等众种行情下,期权都有对应的计谋。

第一,生意两边权柄职守差别。期货合约当事人两边负有对等的权柄和职守,合约到期时,当事人必需遵从商定的代价买入或卖出标的物(或举行现金结算)。而期权合约吵嘴对称合约,期权买方有权柄、无职守;期权卖方有职守、无权柄(若期权买方采用行权,则期权卖方必需实施职守)。

第二,确保金法则差别。期货交往中,生意两边都需缴纳肯定的确保金动作担保,其确保金遵从线性比例收取。期权交往中,只要期权卖方必要缴纳确保金,其确保金寻常遵从非线性比例收取。

第三,危机收益特色差别。期货合约交往两边的收益和危机是对称的,红利和亏折均随标的代价等身分变革而变革。而期权交往两边的收益和危机并错误称,期权买方不妨获取的红利随标的代价等身分变革而变革,不妨担任的亏折是有限的(以缴纳的权柄金为上限)。期权卖方不妨获取的红利是有限的(以收取的权柄金为上限),不妨担任的亏折随标的代价等身分变革而变革。

第四,收益弧线差别。期货的盈亏特色为线性,交往的苛重是涨跌目标。期权的盈亏特色为非线性,必要同时闭心标的代价涨跌、摇动率变革以及盈余到期年光,通过差别类型合约的组合行使,可竣工更众样且立体化的收益弧线。

第五,危机照料功效差别。当持有标的时,期货、期权都能通逾期现盈亏相抵规避局限标的代价危机。期货、期权危机照料功效的差别点显示正在:当标的代价朝有利目标变化时,期货放弃了标的获取进一步收益的机遇,期权保存了标的进一步得益的不妨。

第一,发行主体差别。权证寻常是由标的证券上市公司、投资银行或大股东品级三方发行。而期权没有发行人,交往两边都是投资者。

第二,合约特征差别。权证合约对应的局限因素由发行者定夺。而期权合约是圭臬化合约,其行权价、标的和到期日等因素都由交往所联合法则。

第三,合约供应量差别。权证的供应有限,由发行人确定,受发行人的志愿、资金气力和墟市高超通的标的证券数目等身分节制。而期权外面上供应无穷。

第四,履约担保差别。权证卖方,即权证发行人,以其资产或信用担保履约,而期权卖方需缴纳确保金以确保其履约的职守。

(“期权入市手册”系列著作维持单元:广发证券、邦泰君安证券、华泰证券、嘉实基金、易方达基金、招商证券、中信筑投证券(按音序陈设,排名不分先后))

(免责声明:本文仅为投资者培植之方针而发外,不组成投资发起。投资者据此操作,危机自担。深圳证券交往所力争本文所涉音讯凿凿牢靠,但并错误其凿凿性、完备性和实时性做出任何确保,对因行使本文激励的耗费不担任义务。)

声明:证券时报力争音讯真正、凿凿,著作提及实质仅供参考,不组成实际性投资发起,据此操态度险自担

下载“证券时报”官方APP,或闭心官方微信民众号,即可随时解析股市动态,洞察计谋音讯,左右产业机遇。

【28日资金线道图】 两市主力资金净流出180亿元 煤炭等行业竣工净流入

2.85亿!量化私募大佬拍下“沪上第一豪宅”,历经30轮竞价、超7万人围观